我国的医药产业主要分布于环渤海、长三角、珠三角和川渝等四大核心区,各区域在细分领域上形成了各自优势特点。长三角在抗体药物、细胞治疗等新兴领域优势明显,同时,在化学制剂以及原料药一体化配套方面具备整体优势。北京在疫苗、基因治疗方面处于领先地位。珠三角在细胞治疗、抗体药物方面排名居前。成都在化学药、抗体药物等产能增长较快。

一、化学仿制药与“原辅包”

长三角地区化学药一类新药临床试验数量最多,江苏仿制药凸显国家带量采购中标规模性优势;浙江台州原料药产能占全国10%;湖南药用辅料品规突出;江苏药用包材品规全国占比达15%。

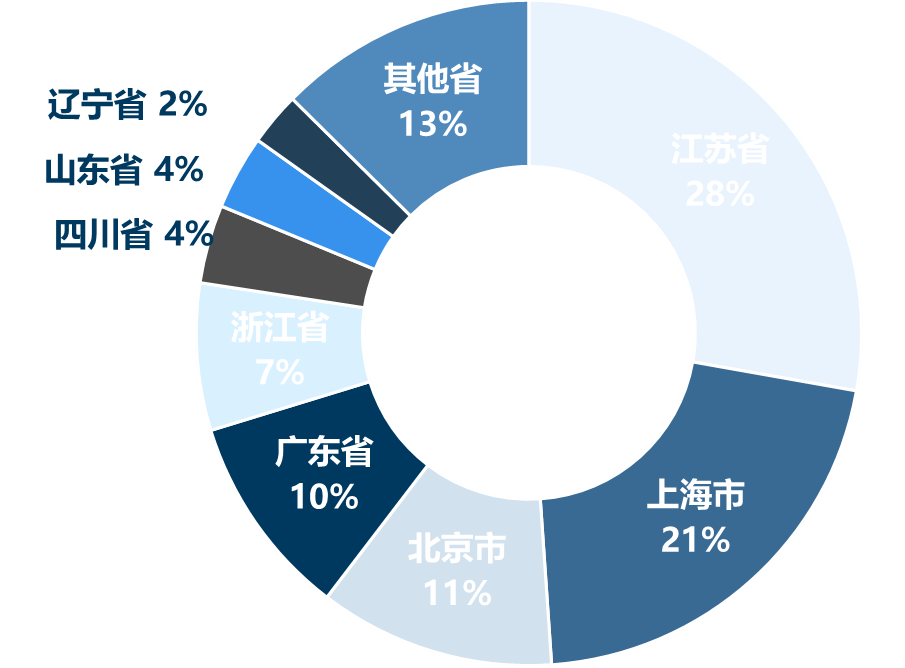

全国化学药1类新药临床试验总量超过2500个,广泛分布于28个省市,临床试验数量排名靠前的为江苏、上海、北京、广东、浙江、四川、山东、辽宁等8个省市,合计占全国比重高达87%。其中,江苏、上海、浙江等长三角地区的省市,在市场规模较大的实体肿瘤、自身免疫性疾病和神经性疾病领域的1类新药临床试验占比较高,均超过了40%。

图:化学1类新药临床试验区域分布

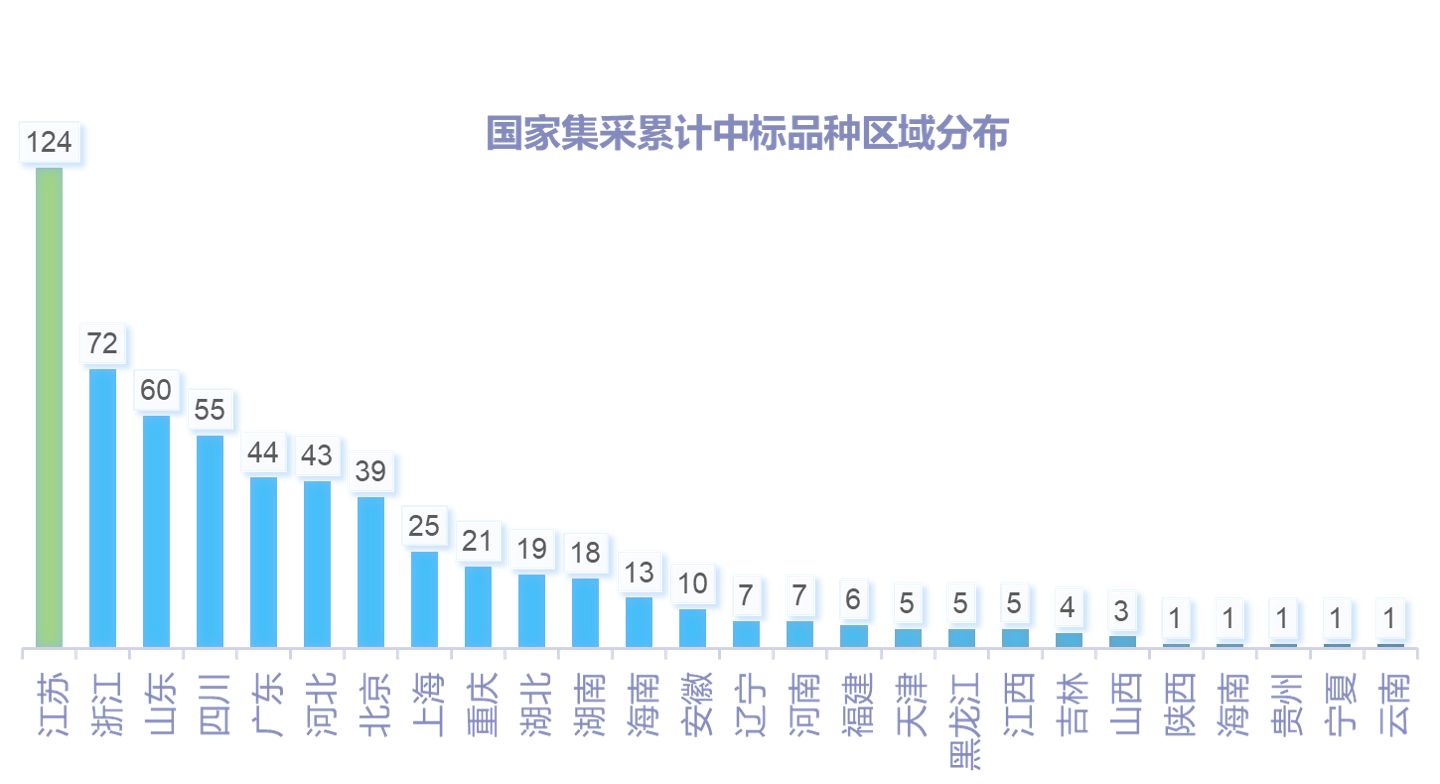

化学仿制药一直是我国医药工业的重要基础,其医药工业主营业务规模约达9000亿元。随着化学仿制药一致性评价,以及国家带量采购的联动降价效应,仿制药区域格局进入整合调整期。从国家带量采购累计中标品种分析,长三角地区中标品种达231个,全国占比达39%。江苏以124个品种位列第一,且Top10中标企业江苏占据5席,综合性制药企业多品种中标规模性优势特征显著。

图:国家集采累计中标品种区域分布

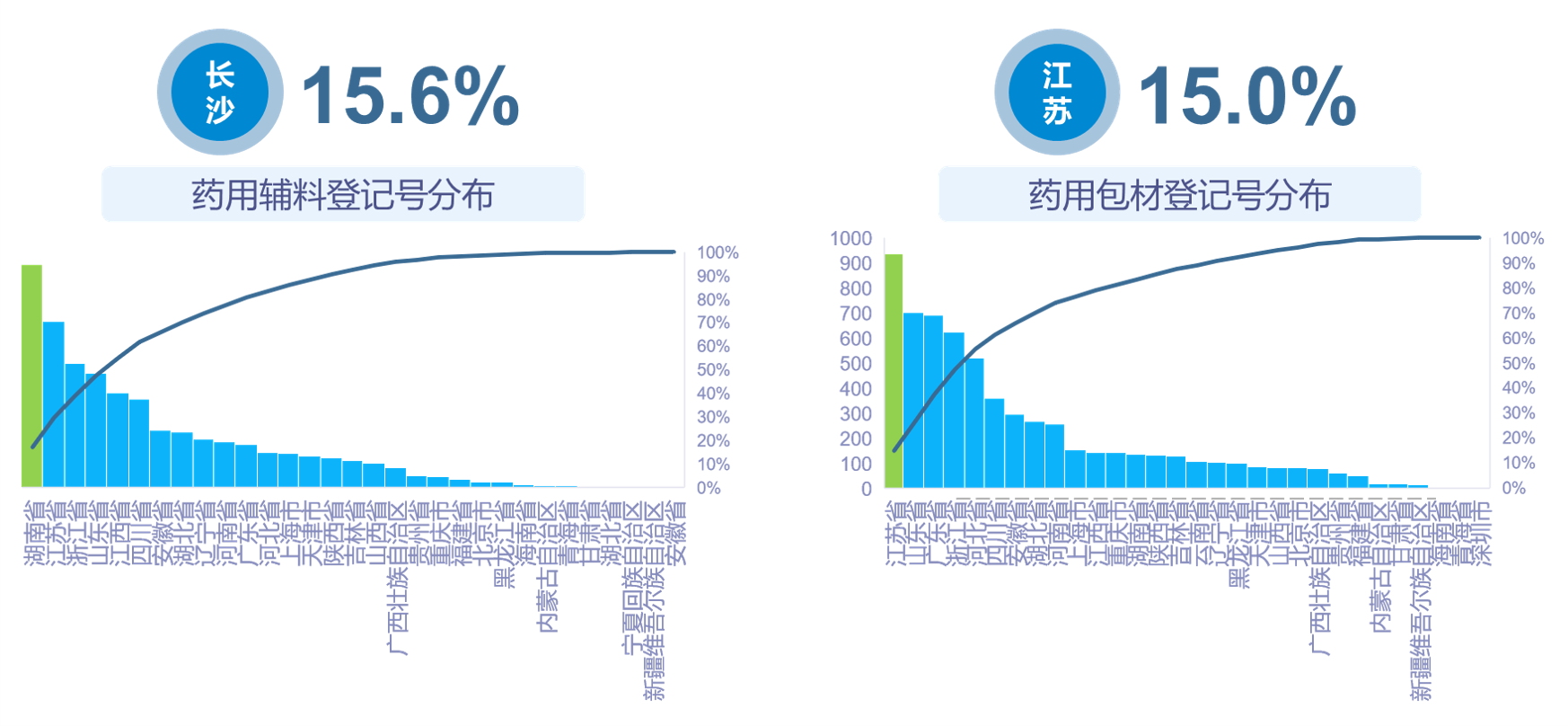

在关联审评审批制度下,原料药、药用辅料、药用包材(统称“原辅包”)的质量要求进一步凸显,新阶段产业链的自主可控重要性也在凸显。在原料药领域,我国具备规模优势和产能优势,2019年我国原料药产量262万吨,累计出口1011.85万吨至189个国家和地区,全年出口额达到336.83亿美元。江苏、浙江聚集超过300家特色原料药企业,其中台州国家级化学原料药出口基地产能占全国10%。河北、山东在传统大宗原料药生产中具有产能优势。在药用辅料领域,由于我国药用辅料起步较晚,整体水平还较低,与国外药用辅料占整个药品制剂产值的10%-20%相比较,我国药用辅料在整个药品中产值占比低于5%。从药用辅料企业数量分布看,浙江企业最多,超过100家,占比全国的15.1%。从药用辅料登记号看,全国共计3300多个品规,长沙占比高达15.6%。在药用包材领域,全国登记号6200余个,药用包材分布以三、四线城市为主,其中江苏药用包材品规占比达全国的15%。

图:药用辅料及药用包材登记号区域分布

二、抗体药物

企业分布呈现明显的资金、技术、人才密集的特征,产能建设已经成为当前区域产业发展的竞争点,江苏已然在产能建设上领跑全国,中西部等低生产成本区域迎来发展机会,四川领先优势明显。

随着抗体技术的不断发展以及新型抗体的不断出现,抗体药物已然成为生物药发展的“王牌”,全球上市抗体药物数量已接近百个。单抗药物作为抗体药物领域发展最为成熟的细分赛道,全国有90余家企业布局研发,从区域分布看,73%的企业集中在长三角地区,其中上海企业数量排名全国第一,有24家,江苏排名全国第二,有18家,浙江排名全国第四,有12家。除长三角地区以外,北京分布的企业数量也较为集中,有14家,全国排名第三,四川和广东并列全国第5,各有5家企业。从企业分布的地域看,呈现明显的资金、技术、人才密集分布的特征。

图:单抗药物企业地域分布

从临床试验的地域分布看,全国有15个省市拥有抗体药物临床试验,其中上海一枝独秀,临床试验数量占全国的41%,其中单抗药物占比达45%,全国领先。其他抗体药物细分赛道方面,抗体偶联药物临床试验属上海和山东数量最多,抗体融合蛋白仅山东、四川、上海和江苏获批临床,双特异性抗体江苏一骑绝尘,临床试验数量占全国比重的55%。

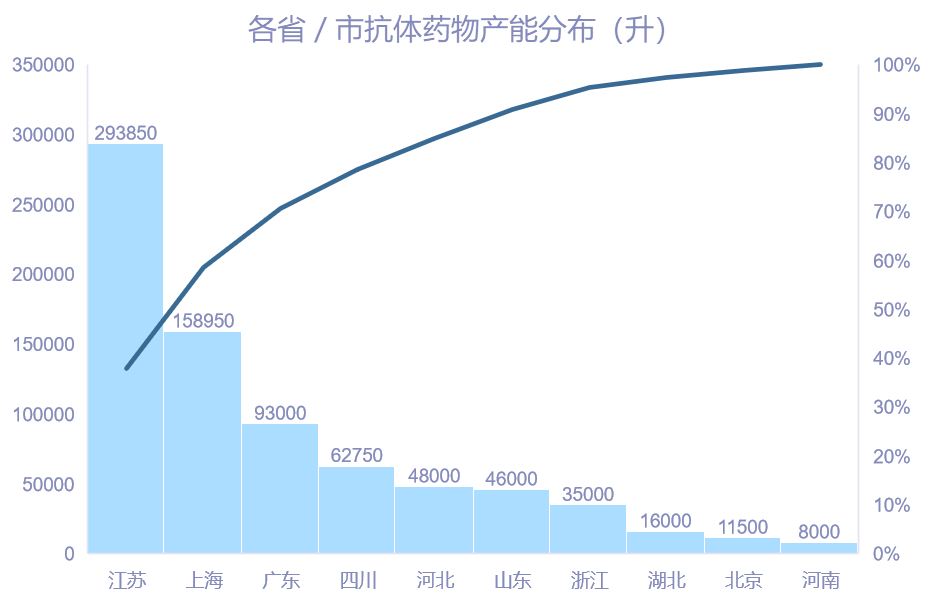

大量企业涌入和研发管线密集分布,促使我国抗体药物行业快速从技术研究到产业化生产阶段的跨越,抗体药物的产能建设已经成为区域产业发展的关键竞争点。统计当前抗体药物企业及相关CDMO/CMO企业的产能布局发现,约67%的抗体药物产能分布在长三角地区,其中江苏遥遥领先,合计产能建设约30万升,是全国排名第二的上海的2倍左右,是全国排名第三的广东的3倍有余,牢牢占位抗体药物产业化转变的风口赛道,领跑全国。

图:各省市抗体药物产能分布

未来,随着抗体药物研发企业的进一步发展和上市品种数量的进一步扩增,抗体药物生产的人力和空间需求将进一步扩大。与此同时,随着国家医保控费、全国集采品种范围扩大等因素的影响,药物生产成本对企业发展的影响将越来越明显,而生产成本相对较高的东部沿海城市,将不再成为抗体药物企业扩张生产规模的最优选择。反之,中西部等相对较低生产成本的地区将迎来承接抗体药物大规模生产需求的发展机会。就目前抗体药物的产能建设情况看,中西部地区拥有抗体药物产能约占全国的9.4%,四川、湖北、河南等地已经率先布局,分别建设了6万余升、1.6万升和8千万升的产能规模,四川的领先优势明显。

三、疫苗

分布于我国14个省市,北京产值领跑全国,云南、四川、吉林等省份位于二、三梯队。

疫苗产业有着非常重要的国家民生属性,为了保证人民健康,预防和控制疾病,国家规划建立了7大生物制品研究所,即北京所、成都所、长春所、上海所、武汉所、兰州所、中国医学科学院医学生物学研究所(昆明所),7大所分布在华北、东北、西南、西北、华中、东部区域,带动了各个区域的疫苗产业发展,为全国输送了大量人才,随着广东、福建地区民营和跨国疫苗企业的发展,现在我国疫苗产业在全国各大区域均有分布。

2019年我国共有14个省市有疫苗批签发,经批签发量估算产值,北京是全国疫苗产值最高的地区,2019年超过100亿元;云南省位于第二梯队,产值为59亿元;辽宁、吉林、上海、广东、甘肃、四川6省市位于第三梯队,产值在27~38亿之间。

图:2019年我国疫苗产值分布图

四、细胞和基因治疗

北京和上海在细胞和基因治疗领域领先全国。

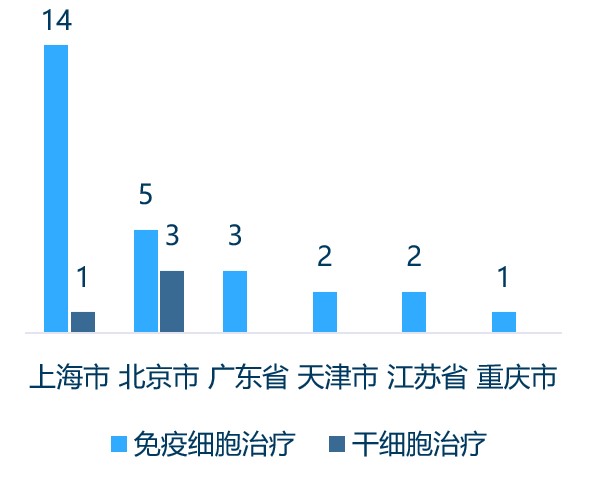

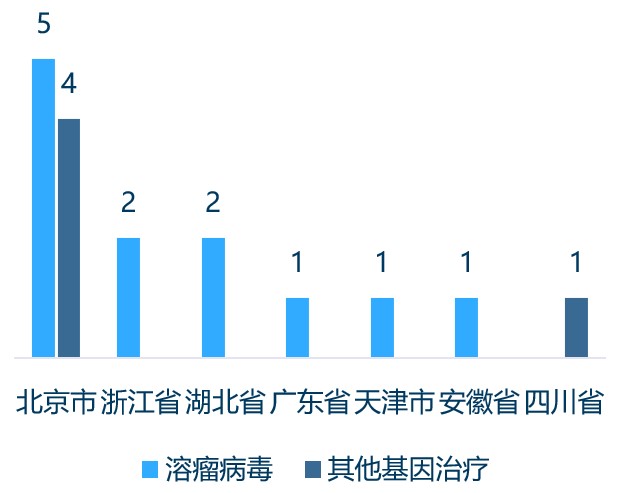

细胞治疗领域,全国临床试验总数为31个,其中免疫细胞治疗27个,干细胞治疗4个。上海在细胞治疗领域领先全国。基因治疗领域,全国临床试验总数为17个,其中溶瘤病毒领域12个,其他基因治疗药物5个。北京在基因治疗领域研究领先全国。

图:各省市细胞治疗产品临床试验数量对比

图:各省市基因治疗产品临床试验数量对比

五、中药

浙江中药生产企业、中药批件全国最多,北京中药临床试验最多,吉林中药新药最多。

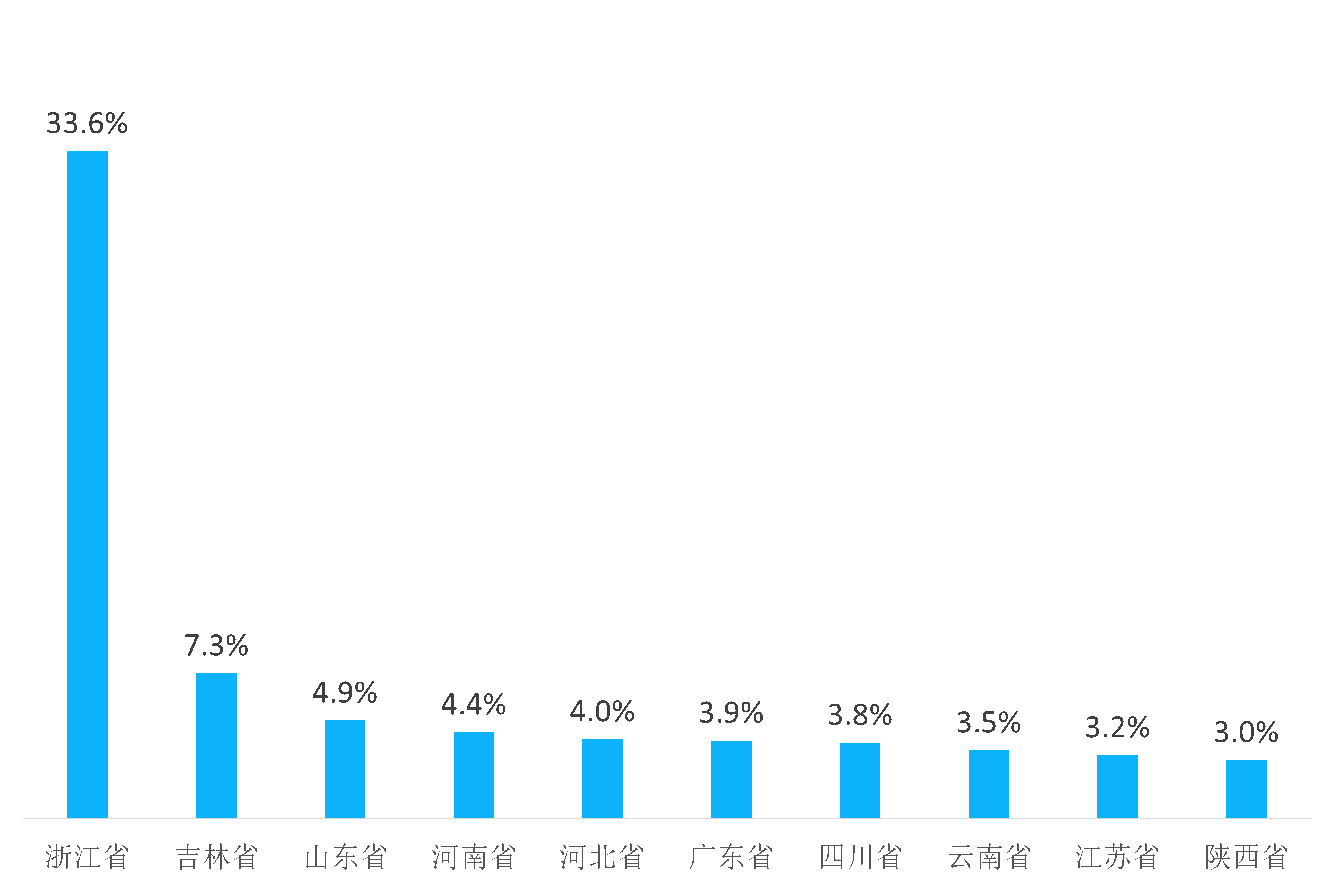

从中药企业分布看,浙江生产企业最多,占比33.6%,遥遥领先第二位的吉林26.2个百分点,排名三到十位的省份分别为山东、河南、河北、广东、四川、云南、江苏和陕西。企业数量TOP10省份占比全国的71.6%。北京、上海两个一线城市分别排在第11位和第17位。

图:全国中药企业数量TOP10省份及占比情况

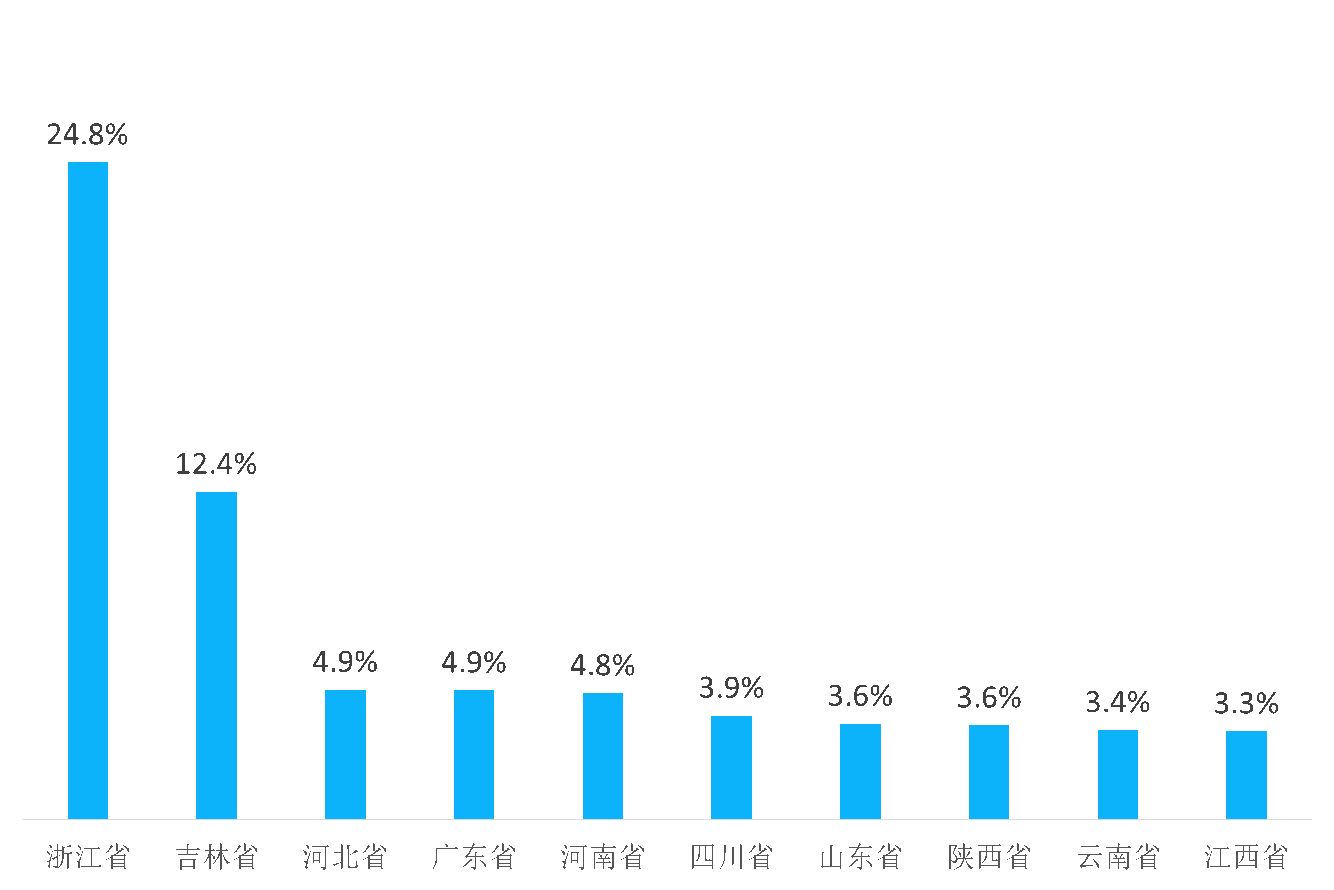

从中药批件分布看,同样是浙江最多,占比24.8%,是第二位吉林的2倍,排名三到十位的省份分别为河北、广东、河南、四川、山东、陕西、云南、江西。批件数量TOP10省份占比全国的69.5%。北京、上海两个一线城市分别排在第13位和第24位。

图:全国中药批件数量TOP10省份及占比情况

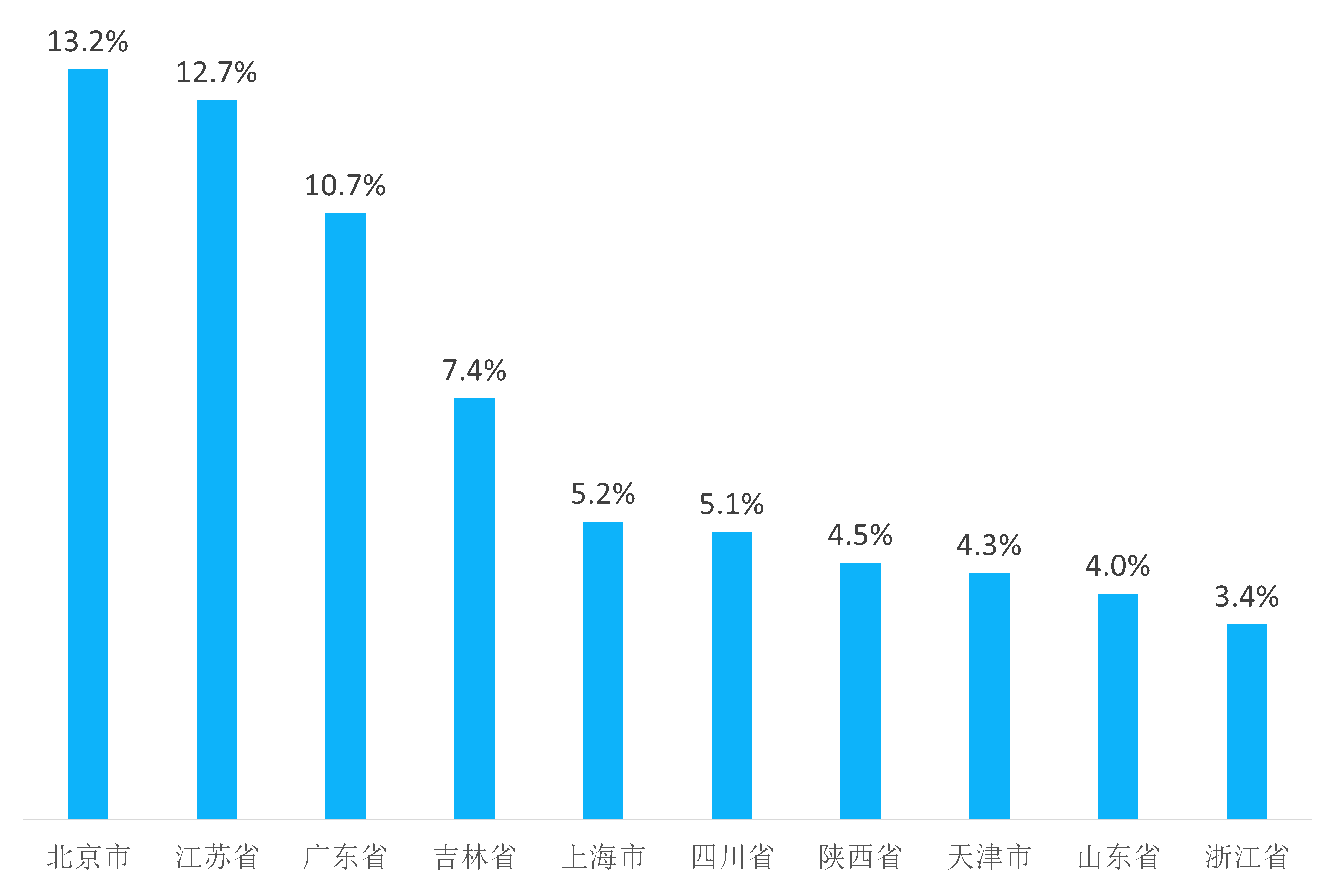

从中药临床试验分布看,北京、江苏、广东位列三甲。占比分别为13.2%、12.7%和10.7%,浙江仅排名第十位。排名四到九位的省份分别为吉林、上海、四川、陕西、天津、山东。临床试验数量TOP10省份占比全国的70.5%。

图:全国中药临床试验数量TOP10省份及占比情况

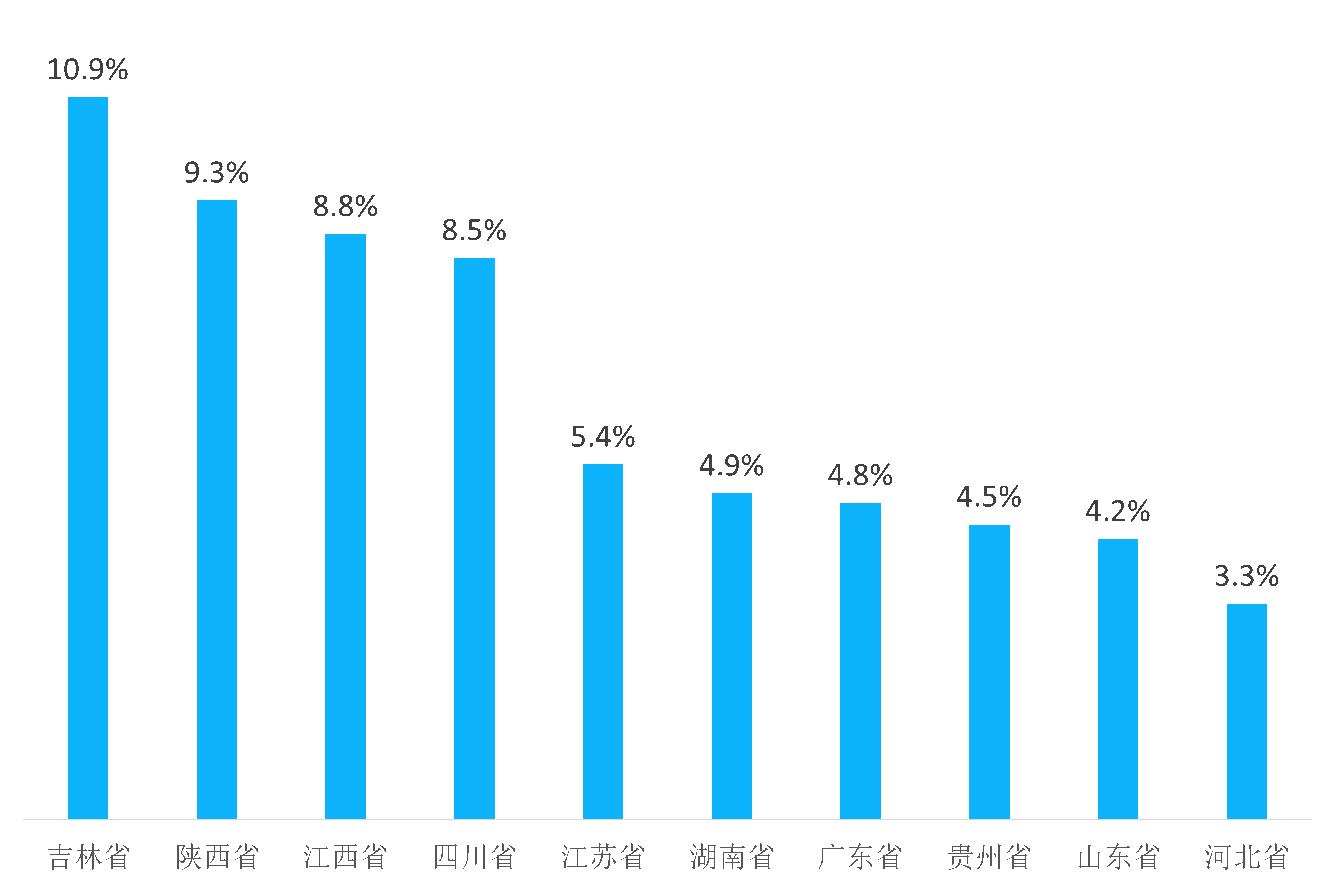

从中药新药分布看,排名第一的是吉林,为10.9%,浙江已降至15位。排名二到十位的省份分别为陕西、江西、四川、江苏、湖南、广东、贵州、山东、河北。临床试验数量TOP10省份占比全国的64.5%。

图:全国中药新药数量TOP10省份及占比情况